行业平均增速12.3%,2019年上半年定制家居上市公司业绩

定制家居上市公司上半年经营情况回顾

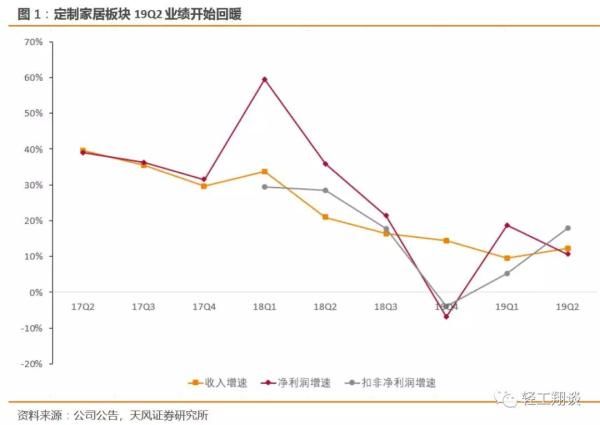

1、第二季度业绩回暖,下半年有望继续改善

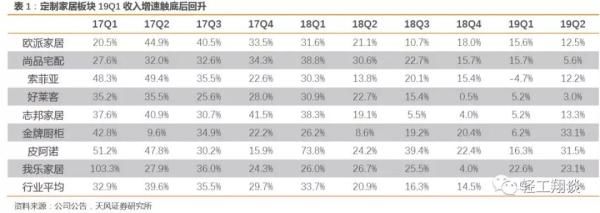

定制家居板块第二季度业绩开始回暖。行业平均的收入增速在今年一季度见底,第一季度平均增速为9.3%,而第二季度回升至12.3%,今年下半年业绩增速将继续回升。

改善一方面受交房回暖带动,上半年看交房已经在回暖通道,毛坯房交付同比增长约3%-5%(根据家装企业订单);另一方面竞争格局也在改善,企业CAPEX下降,小企业加速退出,2018年同期企业订单和业绩基数都很低,今年价格战减弱,三费控制加强,将带来业绩逐季回暖。

收入增速来看,零售端压力相对较大,但是二季度零售增速普遍比一季度也有所回暖,二线定制企业收入增速较快,主要是受工程业务增速带动,我们在下一节会详细分析。

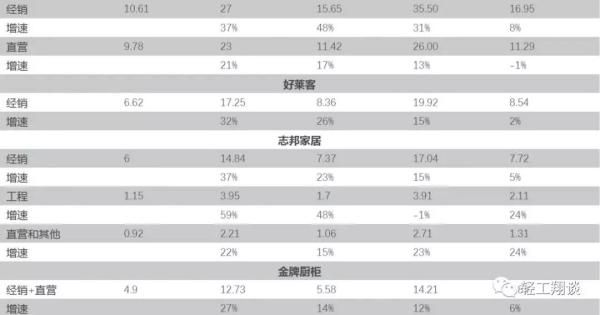

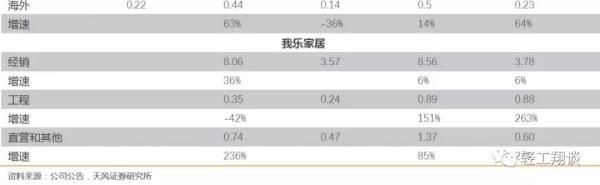

2. 经销渠道回暖,龙头优势更明显;工程保持较高增速

上半年经销渠道的增长有几个特点:

1)头部定制品牌的经销增速更快,行业集中度提升逻辑仍然成立,欧派家居和尚品宅配经销渠道H1收入增速分别为9.1%和8.3%,索菲亚19Q2经销渠道也有12.4%的增长,要快于其他定制企业,尤其是欧派衣柜在当前规模下,零售还有20%的增长,确实体现了企业实力。

2)单季度看,上半年经销增速在回暖,欧派二季度经销增速11.6%,比一季度提升了6.7pct,索菲亚二季度增长12.4%,比一季度提升了23.3pct,尚品二季度经销增速虽有回落,但是7-8月订单有较好增长。

3)二线定制品牌发力工程业务,拉动总收入增长。皮阿诺、我乐家居、金牌橱柜等工程业务收入快速增长,除皮阿诺外,金牌橱柜工程占比最高,达到22%,下来是志邦、欧派和我乐家居,占比分别为18.9%、17.2%和16.8%。

3. 衣柜收入快于橱柜,新扩品类增速较快

橱柜受工程带动保持稳定增长,衣柜增长呈现一定压力。定制衣柜行业第一季度平均增速为11%,高于定制橱柜行业平均增速的6%。

上半年主业衣柜的索菲亚、好莱客、尚品衣柜增长有些乏力,一方面衣柜以零售为主,另一方面也受到其他企业新进入衣柜的冲击,但总的而言,衣柜零售的增速还是要快于橱柜。预计随着未来精装修房交付增加,将对衣柜销售形成明显拉动(精装修房衣柜渗透率低,零售不经过家装公司,大品牌成交率高)。

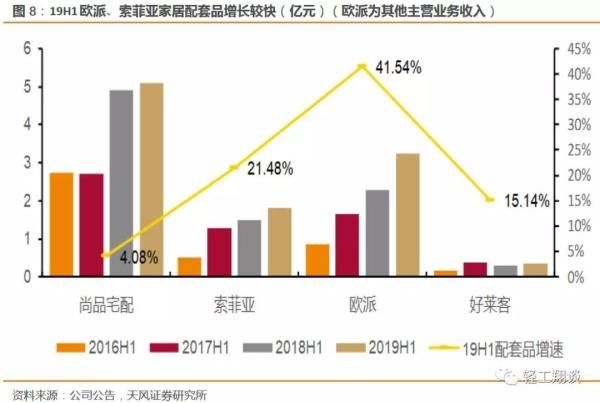

4. 家居配套品增长加快

第一季度尚品宅配由于基数因素,配套品增速有所放缓,预计随着第二代全屋定制的推出,下半年配套品增长将加快。

欧派家居通过整装大家居模式发力成品配套业务,一季度配套家居收入3.23亿元(包含门窗、壁纸、成品家具),同比增长41.54%。索菲亚大家居店开店提速,家居成品配套上半年收入1.81亿元,同比增长21.48%,其中第二季度收入1.19亿元,同比增长48.8%。

定制企业有一定流量入口优势,通过场景化展示、套餐搭配,像大家居迈进是未来重要成长驱动力。

经营层面数据大PK

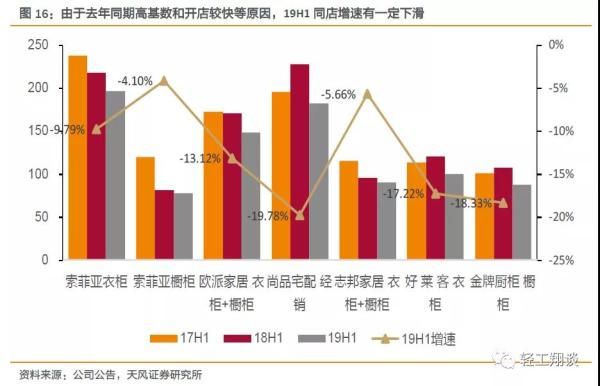

开店——净开店有所放缓,大家居开店提速

欧派家居、索菲亚、志邦家居、尚品宅配、好莱客、金牌橱柜分别增长520/71/242/161/52/238家门店。

欧派半年报披露整装大家居店数量达210家。尚品宅配对直营门店进行优化,加快布局自营城市加盟店。索菲亚上半年加大了对经销商的管控和优化力度,新增门店主要集中在大家居店。总的来看,18年定制龙头的开店除索菲亚外基本符合预期,大家居店开店提速。

店均回款:收入普遍下降

从同店收入的绝对值来看,定制龙头的同店收入明显高于其他企业,索菲亚衣柜、尚品、欧派上半年的同店收入为197万、182万和148万,其他3家定制企业同店均没有超过100万,这说明定制龙头的经销商周转率更高,盈利能力是比较强的。

从增速看,龙头的单店增速好于行业平均,显示抗风险能力较强,集中度有所提升。同店表现较好的是索菲亚橱柜(-4.1%)、志邦家居(-5.66%)、索菲亚衣柜(-9.79%)、欧派家居(-13.12%)(欧派计算时剔除了整装大家居、欧铂丽的收入)。

客单价:稳健增长

定制家居企业的客单价继续稳健增长,通过大家居配套,客单价提升仍有空间。19H1尚品宅配终端售价的客单价约为23657元,同比增长7.4%。

索菲亚按照终端口径计算的客单价约为21852元,同比增长5.7%。

好莱客客单价约增长10%至25300元。

价格战趋缓——毛利率基本平稳,销售费用投放控制

上半年毛利率基本平稳,销售费用率普遍下降。定制家居行业价格战缓和,企业综合毛利率水平基本平稳,分品类看大部分有所提升。

索菲亚毛利率下滑主要是由于去年4月下调出厂价,上半年同期整体基数较高,并且康纯板等新品给经销商让利幅度较大,因此预计下半年毛利压力会有所减轻。金牌橱柜毛利率下降主要是由于低毛利的衣柜业务占比提升。我乐家居受益于新生产线投放生产效率明显提升。

销售费用投放控制较好,大部分企业销售费用率下行,索菲亚上半年营销较多,下半年预计销售费用率将下行,我乐家居是由于工程收入大幅增加,毛利率提升较多,但是工程产生的物流安装费用体现在销售费用中。定制家居具有较强的个性化需求,预计价格不会出现过度竞争。

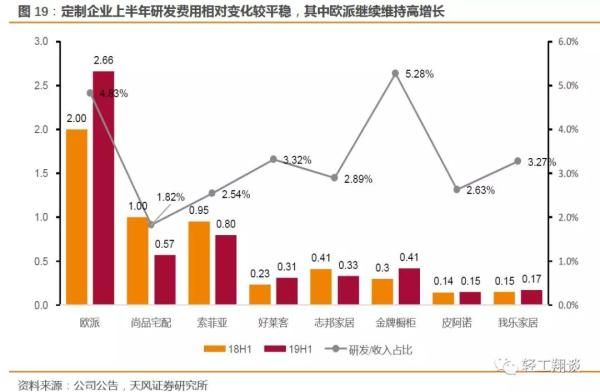

研发投入——欧派绝对值和占比都最高

定制企业上半年研发费用相对变化较平稳,其中欧派继续维持高增长,19H1同比上升33.0%至2.66亿元。欧派、好莱客、金牌橱柜研发费用占营业收入的占比分别为4.83%/3.32%/5.28%,占收入比例较高。尚品宅配研发费用较低是会因为将部分费用资本化。

定制企业的研发主要投向信息化、智能制造、产品开发等方向,在过去几年,行业高速成长的红利下,各家企业增长并未拉开差距,但随着行业增速放缓,企业在研发上积累的竞争优势,会逐步体现出来。

盈利能力——受工程影响,应收账款有所提升

应收账款和应收票据有所提升,主要是受到工程业务增长影响,总体风险可控。

以欧派为例,第一季度应收占款和票据合计5.31亿元,占总资产比例为4.3%,周转率为23.5次,并且欧派、索菲亚对于工程业务合作地产商的要求较高,应收款质量较好。尚品宅配应收账款的大幅提高则是其给部分加盟商开店提供了信用支持所导致,其工程收入极少。(来源:天风证券)

相关知识

行业平均增速12.3%,2019年上半年定制家居上市公司业绩

45家泛家居上市公司2019年中报:净利润增速不到4%

家居上市公司公布上半年业绩,半数“降速”增长

疫情下全屋定制如何自救?上半年攻线上,下半年攻线下!

45家泛家居上市企业净利润增速不足4%,意味着什么

盘点2019上半年家居行业七大变化

我乐家居上市两年:增速冠军的故事将如何继续?

顶固集创2019年上半年实现营收3.38亿元,同比增长6.56%

索菲亚2019年第三季度营收21.69亿,大家居战略稳步推进

定制股2019H1财报解析丨同比增速放缓 集体开拓精装及整装版图

网址: 行业平均增速12.3%,2019年上半年定制家居上市公司业绩 http://m.zhuangxiutp.com/newsview13119.html